Investir de maneira eficiente é uma habilidade que se aprimora com o tempo, prática e estudo. Um conceito fundamental para quem deseja tomar decisões de investimento mais assertivas é o Tripé de Investimentos. Porém, um erro comum entre investidores iniciantes é focar unicamente na rentabilidade, negligenciando outros fatores essenciais como liquidez e risco. Neste artigo, vamos explorar como usar o Tripé de Investimentos para avaliar suas opções de aplicação e como balancear esses três pilares para atingir seus objetivos financeiros.

O que é o Tripé de Investimentos?

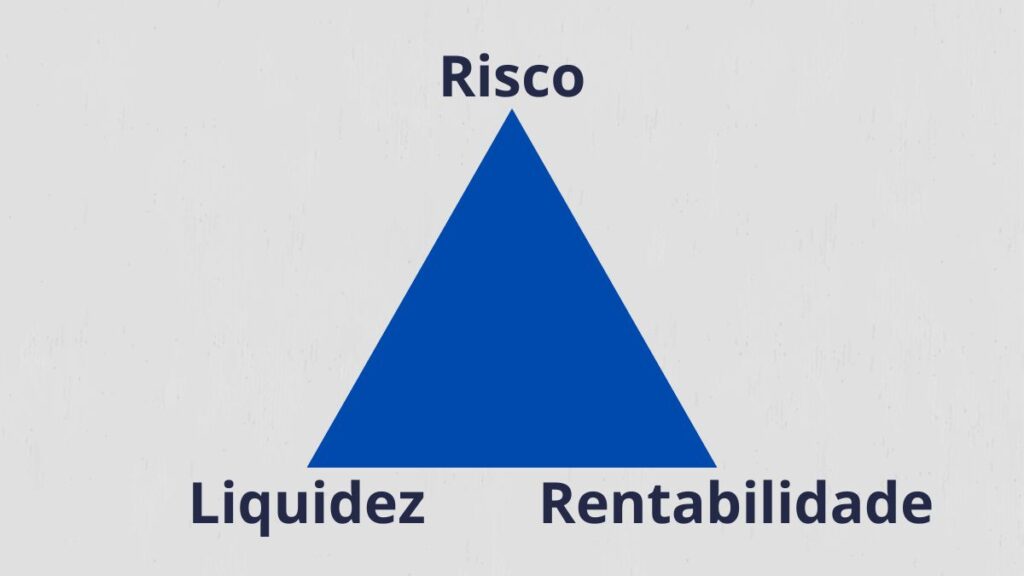

O Tripé de Investimentos é uma ferramenta essencial para ajudar você a tomar decisões mais informadas. Esse conceito se baseia em três pilares fundamentais: rentabilidade, liquidez e risco. Cada um desses fatores desempenha um papel crucial na escolha do tipo de investimento mais adequado para o seu perfil e suas necessidades financeiras.

A Relação entre os Três Pilares

Visualize o Tripé de Investimentos como um verdadeiro tripé de sustentação. Imaginando que, no centro, temos um pêndulo que pode balançar para um dos três pilares — rentabilidade, liquidez ou risco. Esse pêndulo não pode se equilibrar nos três ao mesmo tempo. Quando você prioriza a rentabilidade, por exemplo, pode ter que abrir mão da liquidez ou aumentar o risco. Por outro lado, se busca mais segurança (risco baixo), pode acabar tendo que aceitar uma rentabilidade menor.

Por isso, o segredo não é encontrar o “melhor” investimento, mas o mais adequado para seus objetivos e seu perfil de investidor. Em um dos nossos artigos anteriores, já falamos sobre a importância de entender seu perfil de investidor. Com o Tripé de Investimentos, essa análise se torna ainda mais eficaz.

A Importância de Definir Seu Perfil de Investidor

Antes de aprofundarmos na análise dos três pilares, é essencial compreender seu perfil de investidor. Dependendo do seu apetite por risco, você poderá buscar investimentos mais conservadores ou mais arrojados. Vamos explorar como cada perfil se comporta frente ao Tripé de Investimentos:

- Investidor Conservador: Prioriza a segurança e a estabilidade, mesmo que isso signifique um retorno mais baixo. Para esse perfil, o pêndulo se inclina para o risco mínimo e a liquidez mais alta.

- Investidor Moderado: Está disposto a correr algum risco em troca de uma rentabilidade um pouco mais alta. Nesse caso, há um equilíbrio entre os três pilares.

- Investidor Arrojado: Foca principalmente na rentabilidade, aceitando maiores riscos e, muitas vezes, sacrificando a liquidez.

Agora, vamos entender cada um dos pilares do Tripé de Investimentos de maneira mais detalhada.

1. O Pilar da Liquidez

A liquidez refere-se à facilidade e rapidez com que você pode acessar o dinheiro investido. Em termos simples, quanto mais fácil for retirar o seu dinheiro de um investimento, maior será a sua liquidez. Investimentos altamente líquidos permitem que você tenha acesso ao capital em um curto espaço de tempo, enquanto investimentos com baixa liquidez podem exigir um tempo mais longo para que o valor seja resgatado.

Como Avaliar a Liquidez de um Investimento?

- Alta Liquidez: Títulos públicos como Tesouro Selic, ações de grandes empresas e fundos de investimento em renda fixa possuem alta liquidez. Isso significa que você pode resgatar seu dinheiro a qualquer momento.

- Baixa Liquidez: Imóveis, debêntures e alguns tipos de fundos imobiliários têm baixa liquidez. Nesses casos, pode ser necessário esperar um tempo maior para conseguir vender ou transferir o investimento.

O Erro de Ignorar a Liquidez

Muitos investidores cometem o erro de focar apenas na rentabilidade e acabam negligenciando a liquidez. Isso pode ser perigoso, pois situações inesperadas podem surgir, exigindo acesso rápido ao capital. Por exemplo, se você investir todo o seu dinheiro em imóveis, não poderá resgatar os valores com facilidade caso precise de recursos para uma emergência.

2. O Pilar da Rentabilidade

A rentabilidade é, sem dúvida, o pilar mais atraente do Tripé de Investimentos. O principal objetivo de qualquer investidor é fazer seu dinheiro trabalhar e crescer ao longo do tempo. Porém, o grande erro está em ser seduzido por promessas de altas rentabilidades sem analisar adequadamente o risco envolvido.

Como Avaliar a Rentabilidade de um Investimento?

A rentabilidade de um investimento deve ser analisada de forma crítica. Embora algumas aplicações possam prometer retornos de 10% ao mês, esses números podem estar associados a riscos elevados, como no caso de esquemas de pirâmides financeiras.

- Investimentos de baixo risco (como títulos do Tesouro Direto ou CDBs de bancos sólidos) geralmente oferecem rentabilidades mais baixas, mas são mais seguros.

- Investimentos de alto risco (como ações de empresas com grande volatilidade ou criptomoedas) podem proporcionar retornos elevados, mas o risco de perdas também é muito maior.

Rentabilidade vs. Risco: A Relação Crucial

Lembre-se sempre de que quanto maior a rentabilidade de um investimento, maior tende a ser o risco envolvido. Isso é algo que não pode ser ignorado. A famosa pirâmide financeira do Boi Gordo, que prometia retornos de 40% ao ano, é um exemplo claro de como a busca por rentabilidade pode levar a perdas devastadoras.

3. O Pilar do Risco

O risco é o pilar que muitos investidores preferem ignorar. No entanto, a avaliação do risco de cada investimento é essencial para garantir que você não caia em armadilhas financeiras. O risco está presente em todas as formas de investimento, mas o grau de risco varia dependendo do ativo.

Como Avaliar o Risco de um Investimento?

- Risco baixo: Títulos públicos, como o Tesouro Direto, e aplicações de renda fixa, como CDBs de grandes bancos.

- Risco médio: Ações de empresas consolidadas no mercado ou fundos imobiliários.

- Risco alto: Criptomoedas, ações de empresas de pequeno porte, opções binárias, entre outros.

O Erro de Ignorar o Risco

Muitos investidores não analisam o risco adequadamente, o que pode ser um grande erro. Investir em algo sem entender os riscos envolvidos pode levar a grandes perdas financeiras. Para minimizar o risco, procure sempre ler o prospecto dos investimentos, entender sua volatilidade e considerar o impacto de possíveis perdas.

A Composição Ideal de uma Carteira de Investimentos

Agora que você entende os três pilares, é importante saber como equilibrá-los em uma carteira de investimentos bem estruturada. A ideia é diversificar os investimentos de maneira que você consiga equilibrar rentabilidade, liquidez e risco, de acordo com seu perfil de investidor.

Diversificação de Investimentos

A diversificação ajuda a reduzir os riscos de uma carteira de investimentos. Ao investir em diferentes tipos de ativos, você distribui os riscos e pode melhorar a performance geral da carteira. Considere combinar:

- Títulos públicos (baixo risco e baixa rentabilidade),

- Fundos imobiliários (rentabilidade média e risco moderado),

- Ações (rentabilidade alta, mas risco elevado).

A Importância do Rebalanceamento

O rebalanceamento é o processo de ajustar sua carteira de investimentos periodicamente para manter o equilíbrio desejado entre os três pilares. Isso pode envolver a venda de ativos que se desvalorizaram ou a compra de novos investimentos para diversificar ainda mais.

Conclusão: O Tripé de Investimentos é a Chave para uma Carteira Equilibrada

Em resumo, o Tripé de Investimentos é uma ferramenta poderosa para ajudar você a avaliar suas opções de investimento. Ao analisar cuidadosamente rentabilidade, liquidez e risco, você será capaz de tomar decisões mais inteligentes e alinhadas aos seus objetivos financeiros. Lembre-se de que, ao construir uma carteira de investimentos, não há soluções universais — cada investidor tem necessidades e tolerância a risco diferentes.

Gostou do artigo? Deixe seu comentário abaixo e compartilhe suas opiniões. Não se esqueça de me seguir nas redes sociais para mais conteúdos sobre investimentos e finanças pessoais. Fique à vontade para tirar suas dúvidas através dos meus canais de contato.

Acompanhe-me também no Instagram @pedrofagundes e no YouTube Investimento Certo para mais dicas valiosas sobre o mundo dos investimentos.

Educador financeiro, investidor de renda variável desde 2010, possui MBA em Investimentos e Private Banking e certificação CPA 20 da Anbima. Atualmente possui o canal O Investimento Certo no Youtube, que possui como uma das suas principais missões ajudar e transformar a vida de milhares de pessoas que hoje encontram-se com pouco conhecimento sobre finanças através dos seus materiais e conhecimentos ensinados de forma gratuita e simplificada.