Descubra o Valor do CDI Diário, Mensal e Anual, Aprenda a Calcular e Entenda o Impacto nos Seus Investimentos de Renda Fixa

Você quer saber o CDI hoje 2026? Precisa calcular a taxa CDI mensal, anual ou acumulada? Chegou ao lugar certo! Este guia completo do O Investimento Certo desvenda o Certificado de Depósito Interbancário, mostrando como ele funciona, como calcular suas variações e, o mais importante, como ele impacta diretamente seus investimentos de renda fixa. Mantenha-se atualizado e tome decisões financeiras mais inteligentes!

Dominar o índice CDI é crucial para qualquer investidor, especialmente para quem busca rentabilidade na renda fixa no Brasil. Nossa plataforma foi desenvolvida para descomplicar o universo do CDI, fornecendo as informações mais atualizadas e as ferramentas para você entender e utilizar esse importante indicador a seu favor. Seja para acompanhar o CDI diário, o CDI mensal ou o CDI acumulado no ano, aqui você encontrará tudo o que precisa.

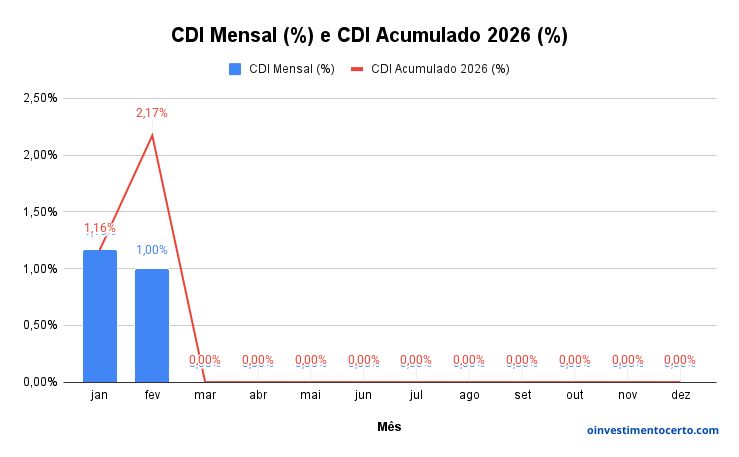

Tabela do CDI mensal e acumulado 2026

| Mês | CDI Mensal (%) | CDI Acumulado 2026 (%) |

| janeiro | 1,16% | 1,16% |

| fevereiro | 1,00% | 2,17% |

| março | 0,00% | 0,00% |

| abril | 0,00% | 0,00% |

| maio | 0,00% | 0,00% |

| junho | 0,00% | 0,00% |

| julho | 0,00% | 0,00% |

| agosto | 0,00% | 0,00% |

| setembro | 0,00% | 0,00% |

| outubro | 0,00% | 0,00% |

| novembro | 0,00% | 0,00% |

| dezembro | 0,00% | 0,00% |

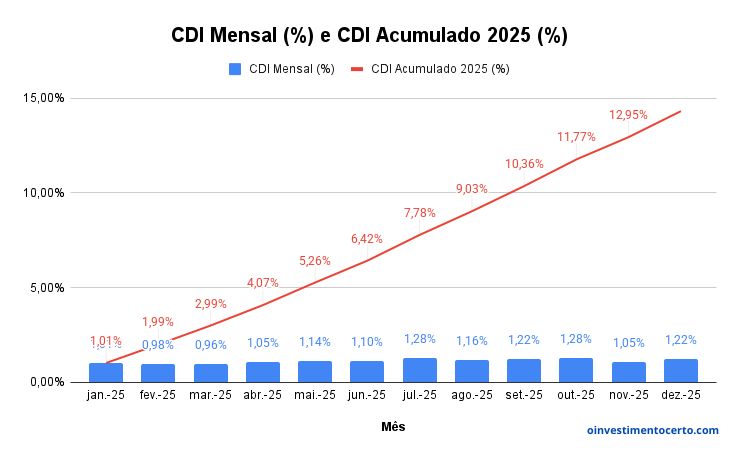

Tabela do CDI mensal e acumulado 2025

| Mês | CDI Mensal (%) | CDI Acumulado 2025 (%) |

| janeiro | 1,01% | 1,01% |

| fevereiro | 0,98% | 1,99% |

| março | 0,96% | 2,99% |

| abril | 1,05% | 4,07% |

| maio | 1,14% | 5,26% |

| junho | 1,10% | 6,42% |

| julho | 1,27% | 7,78% |

| agosto | 1,16% | 9,03% |

| setembro | 1,22% | 10,36% |

| outubro | 1,27% | 11,77% |

| novembro | 1,05% | 12,95% |

| dezembro | 1,22% | 14,32% |

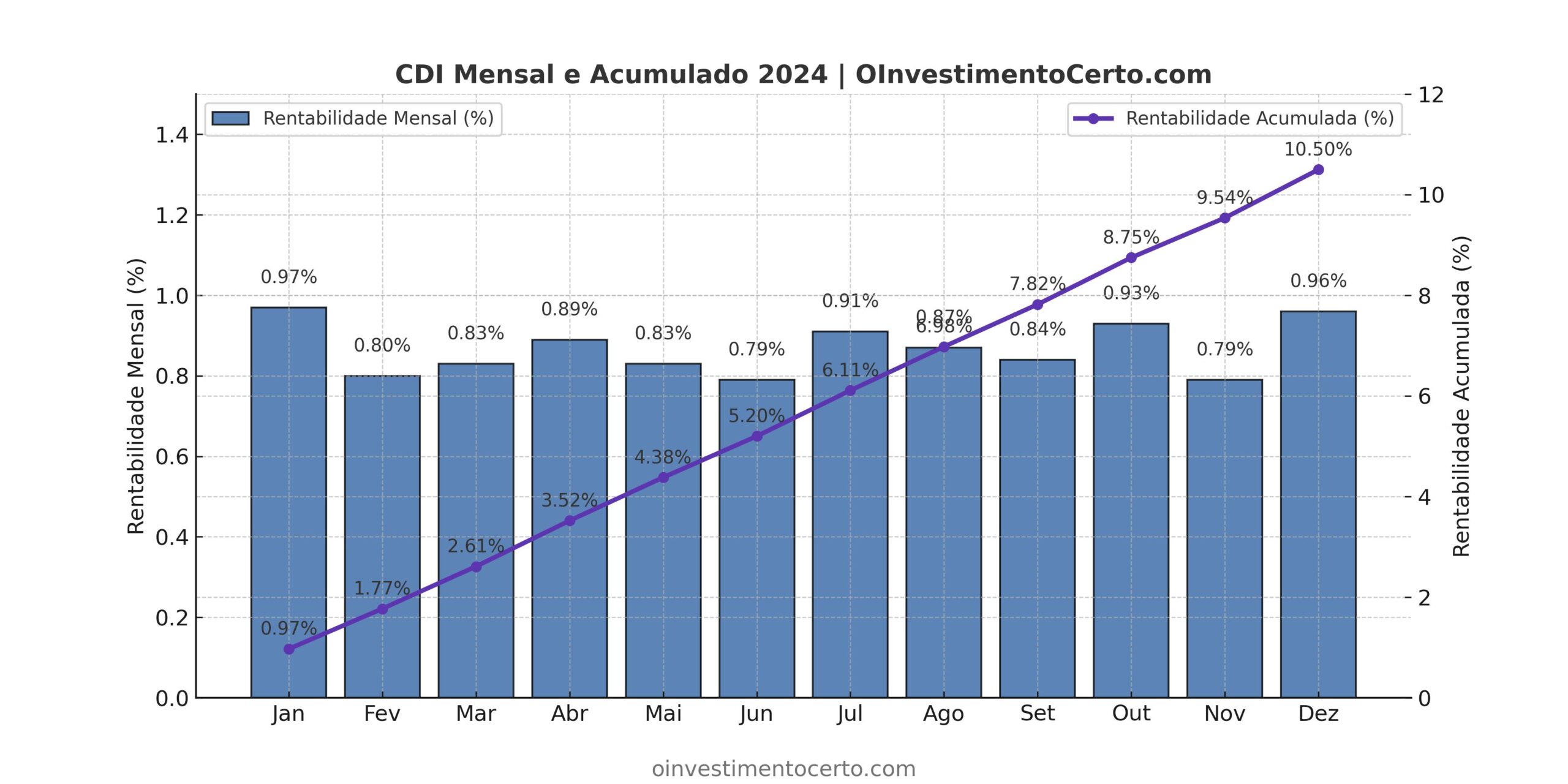

Tabela do CDI mensal e acumulado 2024

| Mês | CDI Mensal (%) | CDI Acumulado 2024 (%) |

| janeiro | 0,91% | 0,91% |

| fevereiro | 0,82% | 1,73% |

| março | 0,93% | 2,66% |

| abril | 0,94% | 3,60% |

| maio | 0,89% | 4,49% |

| junho | 0,92% | 5,41% |

| julho | 0,90% | 6,31% |

| agosto | 0,85% | 7,16% |

| setembro | 0,91% | 8,07% |

| outubro | 0,87% | 8,94% |

| novembro | 0,88% | 9,82% |

| dezembro | 0,96% | 10,50% |

Agora que você viu os números mais recentes do CDI em 2025, vamos explorar em detalhes o que é esse índice, como ele funciona e como investir de forma inteligente.

O Que É o CDI e Por Que Ele Importa Tanto?

Primeiramente, antes de nos aprofundarmos em “CDI hoje 2025: como calcular taxa mensal, anual e acumulado“, é fundamental entender o que é o CDI. A sigla significa Certificado de Depósito Interbancário. Esses certificados são títulos que os bancos emitem e negociam entre si para equilibrar seus caixas diariamente, conforme exigido pelo Banco Central do Brasil (BCB).

Essa taxa de empréstimo de curtíssimo prazo (geralmente overnight) gera uma média de juros diários, conhecida como Taxa DI. O DI significa Depósito Interbancário. A taxa DI é a base para o cálculo do CDI e reflete o custo do dinheiro no mercado financeiro, sendo ajustada conforme as condições econômicas.

A Relação entre CDI e Selic:

A Taxa DI, ou taxa CDI, caminha muito próxima da Selic, que é a taxa básica de juros da economia brasileira. O Comitê de Política Monetária (Copom) do BCB define a Selic, e o CDI atual geralmente fica um pouco abaixo dela (cerca de 0,10 ponto percentual).

• Quando o Banco Central reduz a Selic, o CDI também tende a cair, o que pode influenciar a rentabilidade de seus investimentos de renda fixa.

• Por outro lado, quando a Selic sobe, o CDI acompanha essa alta, tornando investimentos atrelados a ele mais atrativos. É por isso que acompanhar a taxa Selic hoje e sua relação com o CDI é um diferencial para o investidor.

Por que o CDI é um Benchmark Crucial?

O CDI se tornou o principal índice de referência (benchmark) para a rentabilidade de muitos investimentos de renda fixa. Ele baliza aplicações como:

• CDBs (Certificados de Depósito Bancário): Muitos pagam um percentual do CDI (ex: 100% do CDI ou 110% do CDI).

• LCIs e LCAs (Letras de Crédito): Frequentemente atreladas ao CDI e isentas de Imposto de Renda para pessoas físicas.

• Fundos de Renda Fixa (Fundos DI): Buscam acompanhar ou superar o CDI.

• Tesouro Selic: Embora atrelado à Selic, acompanha indiretamente o CDI.

Ao acompanhar o CDI, você pode avaliar a rentabilidade dos seus investimentos, comparar diferentes opções de aplicação e entender o impacto da política monetária. Dominar o CDI é um passo essencial para tomar decisões financeiras mais informadas e otimizar seus retornos na renda fixa.

Desvendando as Variações: CDI Diário, Mensal, Anual e Acumulado

Para responder com precisão à questão “CDI hoje 2025: como calcular taxa mensal, anual e acumulado”, é fundamental entender as diferentes apresentações da Taxa DI.

CDI Diário (ou “CDI Hoje”)

O CDI Diário reflete a taxa média das operações interbancárias em um único dia útil. É o “CDI Hoje” que você vê nas notícias. A B3 (bolsa de valores) divulga essa taxa após o fechamento do mercado. Para o investidor comum, o CDI diário é a base para os cálculos das variações mensal, anual e acumulada.

CDI Mensal: Como Calcular?

O CDI Mensal representa a rentabilidade acumulada da Taxa DI ao longo de um mês calendário. Muitos investidores buscam por “calcular cdi mensal” para entender o retorno de suas aplicações. Existem duas formas principais de calcular esse valor:

- Acumulando as Taxas Diárias (Método Preciso): A forma mais precisa é acumular as taxas diárias ao longo de todos os dias úteis do mês, utilizando juros compostos. A fórmula seria: CDI Mensal = [(1 + CDI_dia1) * … * (1 + CDI_diaN)] – 1. Felizmente, plataformas financeiras e a B3 geralmente divulgam o CDI mensal já calculado.

- Convertendo a Taxa Anual para Mensal (Taxa Equivalente): Esta é uma dúvida comum. Não basta dividir a taxa anual por 12, pois o CDI opera em juros compostos. Para encontrar a taxa mensal equivalente (im) a partir da anual (ia), use: im = [(1 + ia)^(1/12)] – 1. Por exemplo, se o CDI anual (ia) é 11,28% (0,1128), a taxa mensal equivalente é de aproximadamente 0,899% ao mês. Saber essa fórmula é essencial para calcular cdi mensal corretamente.

CDI Anual: A Referência do Mercado

O CDI Anual é a forma mais comum de divulgação da Taxa DI. Bancos, corretoras e simuladores usam a taxa anual como referência principal. Quando um investimento promete “100% do CDI”, ele se refere à taxa anual. A taxa CDI anual segue de perto a Selic Meta. Atualmente, a taxa DI Hoje (anual) está em 11,28% (dado de exemplo).

CDI Acumulado: Medindo o Desempenho Real

O CDI Acumulado representa a rentabilidade total da Taxa DI ao longo de um período específico (meses, um ano ou vários anos). Ele é essencial para responder buscas como “cdi hoje 2025 e acumulado” e para avaliar o desempenho real dos seus investimentos indexados ao CDI.

Como Calcular o CDI Acumulado?

- Acumulando Taxas Diárias (Método Preciso): Similar ao cálculo mensal, o CDI acumulado é obtido multiplicando os fatores diários (1 + CDI diário) de todos os dias úteis no período. CDI Acumulado = [(1 + CDI_dia1) * … * (1 + CDI_diaN)] – 1.

- Usando a Calculadora do Cidadão (Método Prático): A forma mais fácil é usar a Calculadora do Cidadão do Banco Central. Basta inserir a data inicial e final, o valor e o percentual do CDI para obter o índice acumulado oficial.

Histórico do CDI: Olhando para o Passado para Entender o Presente

Compreender o CDI histórico nos ajuda a ter uma perspectiva sobre os níveis atuais e as tendências futuras. O histórico é fundamental para calcular a rentabilidade de investimentos passados.

Analisando o histórico, percebemos as flutuações da taxa CDI ao longo dos anos, o que contextualiza a taxa atual e auxilia em projeções futuras.

Aplicações Práticas: Usando o CDI no Dia a Dia dos Investimentos

Entender a teoria é importante, mas o verdadeiro valor está na aplicação prática do CDI para tomar melhores decisões de investimento.

- Calculando a Rentabilidade Esperada: Se um CDB paga 115% do CDI e a taxa DI hoje (anual) é 11,28%, a rentabilidade bruta anual esperada é de aproximadamente 13,00% (1,15 * 11,28%). Lembre-se de considerar o Imposto de Renda.

- Comparando Investimentos Diferentes: Ao comparar uma LCI (isenta de IR) que paga 90% do CDI com um CDB (com IR) que paga 120% do CDI, é crucial calcular a rentabilidade líquida para determinar qual oferece o melhor retorno real.

- Avaliando o Desempenho Passado: Utilize o CDI acumulado para verificar o retorno real de investimentos passados, como um Fundo DI, e entender o desempenho do seu capital ao longo do tempo.

Quem Deve Investir em Produtos Atrelados ao CDI?

Investimentos atrelados ao CDI são ideais para quem busca segurança, estabilidade, liquidez em aplicações de curto prazo e rentabilidade superior à poupança. São recomendados para a reserva de emergência e o planejamento de metas de curto e médio prazo, oferecendo um rendimento mensal CDI consistente.

Como o CDI Impacta a Economia?

O CDI tem efeitos diretos na economia brasileira, influenciando o crédito bancário, a política monetária (como indicador da taxa CDI) e as decisões de investimento, à medida que os investidores buscam otimizar o rendimento CDI.

Perguntas Frequentes (FAQ) sobre o CDI

Para ajudar você a tirar o máximo proveito das informações sobre o CDI e entender melhor o universo da renda fixa, respondemos às perguntas mais comuns:

Qual o valor do CDI hoje em 2025?

O valor do CDI hoje em 2025 é atualizado diariamente e reflete a taxa DI. Embora nossa tabela apresente os valores mensais, o CDI diário é a base para o cálculo do CDI mensal e CDI acumulado.

Como calcular o CDI mensal a partir da taxa anual?

A taxa CDI mensal não pode ser calculada dividindo a taxa anual por 12 devido aos juros compostos. A fórmula correta para encontrar a taxa mensal equivalente (im) a partir da anual (ia) é: im = [(1 + ia)^(1/12)] – 1.

Onde encontrar a taxa CDI hoje 2025 e acumulado?

Nesta página, você encontra a taxa CDI hoje 2025 e o CDI acumulado em nossas tabelas e ao longo do texto, sempre com as informações mais recentes e relevantes para seus investimentos.

Qual a diferença entre CDI diário, mensal e anual?

O CDI diário é a taxa de um único dia. O CDI mensal é o acúmulo das taxas diárias em um mês. O CDI anual é a taxa de referência para o ano. O CDI acumulado é a soma das taxas diárias em um período específico, que pode ser mensal, anual ou outro.

Como o CDI impacta o rendimento dos meus investimentos?

O CDI impacta o rendimento dos seus investimentos diretamente, pois muitos títulos de renda fixa têm sua rentabilidade atrelada a ele. Quanto maior o percentual do CDI que seu investimento paga, maior será seu retorno bruto.

Existe uma calculadora de CDI online?

Sim, além das fórmulas e exemplos que apresentamos, você pode utilizar a Calculadora do Cidadão do Banco Central para simular o CDI acumulado em diferentes períodos, facilitando seus cálculos.

Qual a taxa DI hoje?

A taxa DI hoje é a média das taxas de empréstimos interbancários de curtíssimo prazo e é a base para o cálculo do CDI. Ela é divulgada diariamente pela B3 e reflete as condições atuais do mercado financeiro.

Conclusão

O CDI é um índice essencial para entender o mercado financeiro no Brasil. Ele serve como referência para a maioria dos investimentos de renda fixa e está diretamente relacionado à taxa Selic e às condições econômicas do país.

Investir em produtos atrelados ao CDI é uma excelente forma de buscar segurança e rendimento consistente. Eles são indicados para quem deseja estabilidade, liquidez e retornos superiores aos da poupança.

Muito obrigado por ler este artigo! Espero que ele tenha esclarecido suas dúvidas sobre o CDI hoje e como ele pode impactar seus investimentos. O que você achou? Fique à vontade para me procurar nas redes sociais para tirar quaisquer dúvidas.

Acompanhe-me no Instagram: @pedrofagundes e no YouTube: O Investimento Certo.

Espero te ver novamente em breve!

Educador financeiro, investidor de renda variável desde 2010, possui MBA em Investimentos e Private Banking e certificação CPA 20 da Anbima. Atualmente possui o canal O Investimento Certo no Youtube, que possui como uma das suas principais missões ajudar e transformar a vida de milhares de pessoas que hoje encontram-se com pouco conhecimento sobre finanças através dos seus materiais e conhecimentos ensinados de forma gratuita e simplificada.